「相続税っていくらからかかるの?」

そんな漠然とした不安の方にまず知って欲しいのは基礎控除額です。

基礎控除額以下の遺産相続で相続税はかかりませんし、申告の義務もありません。

【相続税基礎控除額】=3000万円+(法定相続人の数×600万円)です。

例)妻と子供2人では4800万円

ただし、その相続財産の評価のやり方が少し特殊なのでまず理解しておいてくださいね。

相続税はいくらからかかる?基礎控除額について

実は相続税がかかる人って7~8%程度です。

100人の相続で相続税がかかる人は7~8人程度とほとんどの方は相続税がかからないのです、

そうは言っても「うちはどうなの?」と不安田心配する方もいるでしょう。

まずは相続税の基礎控除額を理解しておいてください。

相続税の基礎控除額は「3000万円+(法定相続人の数×600万円)」で、それ以下なら相続税はかかりません

相続税の対象となる遺産は主に下記のものになります。

・土地や建物などの不動産

・預金、現金(以下のものも含む)

生命保険金※控除額あり

死亡退職金※控除額あり

・株式、投資信託、債券

・ゴルフ会員権

・過去3年以内に相続人に贈与した財産、貸付金等々

これらを合計したものが以下の相続税の基礎控除額以下の遺産相続では相続税の納税・申告は不要です。

【相続税の基礎控除額】

3000万円 + (法定相続人の数×600万円)

ただ、この相続税の基礎控除額でその相続財産の評価の仕方をしっておいてください。

相続税はいくらからかかる?で土地や建物の評価のやり方

相続税の基礎控除額の計算で土地や建物など不動産の評価の仕方も知っておきましょう。

原則、土地は路線価 建物は固定資産評価額になります。

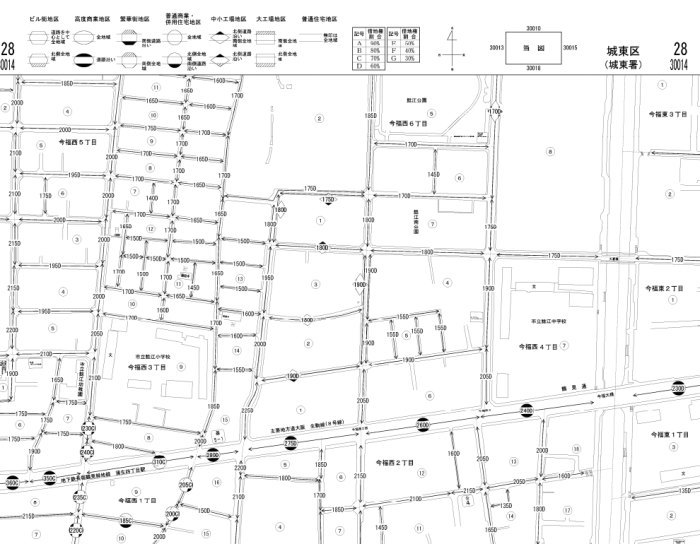

一般的にはこの「路線価方式」が採用されます。

路線価は毎年国税庁が発表しています。

このように各道路ごとに1㎡当たりの価格が設定されており、これをもとに相続税を算出するうえで相続する土地の評価額を算定します。

参考:国税庁路線価ホームページ

実際の相続税法上の土地の評価額にはこれに補正率(奥行低減率、間口補正率などなど)を乗じて算出しますが、細かく算出するのは税理士が実際の相続税申告時にすることですから今の段階では単純に相続ずる土地に面する道路の路線価と地積を乗じて相続税法上の土地の評価額を概算でよいので把握しておけば十分かもしれません。例:【前面道路路線価300千円/㎡】×【地積100㎡】=3000万円

詳しくはこちら:相続する土地の評価額は2つ調べる|相続税対策と遺産分割対策

なお路線価が設けられていない場合は倍率方式になり固定資産評価の◎倍という相続税評価になります。

建物は固定資産評価ですが、これは毎年来る固定資産税の請求書もしくは役所で調べることができます。

建物は固定資産評価額で評価する

建物は固定資産評価額が相続税法上の評価します。

これは毎年固定資産税の請求書にも記載されていますし、もしくは役所に行けば固定資産評価証明書を請求してもよいでしょう。

賃貸用不動産は相続税評価を下がります

人に貸し付けている賃貸用不動産は相続税評価額が下がります。

土地 通常の相続税評価額×(1-借地権割合×借家権割合)

建物 固定資産評価額×(1-借家権割合)

ただ相続税がいくらからかかる?という不安の方にはあまる賃貸マンションや賃貸アパートをお持ちの少ないと思いますので詳しくは別の記事で説明します。

相続税はいくらからかかる?で現金や預金の評価のやり方

現金の相続税の評価額はそのまま額面通りの評価です。(当たり前ですよね?)

ただこんな物騒な世の中でタンス預金としてあまりに多額の現金を隠している方も少ないですよね。

相続税の申告で必要書類として亡くなった日の銀行預金の残高証明書を提出します。

らだ気を付けて欲しいのは税務署が過去の取引履歴も調べることもできることです。

ですから亡くなる直前はもちろん過去の取引の流れから預金のお金の流れもバレてしまいます。

気を付けてお欲しいのは名義預金や妻のへそくり

よく税務署が目をつけるのが名義預金です。

一般に家族名義(配偶者・子供・孫など)の預金口座が多いです。

単なる名義貸しだけの預金は被相続人の財産とみなされることに注意してください。

妻のへそくりも相続財産になる?

奥様がこっそり貯めていたヘソクリ貯金

奥様がこっそり貯めていたヘソクリ貯金これを相続財産と判定されることもあります。

「えっ!これは私が貯めたものよ!」

という論理は通じません。

専業主婦なら収入は無いのですから・・・

「亡き主人が私にくれたもの!」

そう言い張る方もいますが

贈与はあげた方と貰った側 双方に合意の意思表示が必要です。

ご主人に内緒のヘソクリなら、「あげた」という意思は無いのですから

生命保険金

少しややこしくなりますが、民法上は相続財産ではありませんが税法上は相続財産(みなし財産)になります。

例えば誰かひとりを死亡保険金受取人に指定しておけば、その受け取り手続きはその受取人だけで出来ますし、それを他の相続人には手を出せません。

ですから死亡生命保険金は遺産と呼べない部分もあります。

しかし、税法上ではそれが相続財産とみなされます。

ただし、死亡生命保険金委は「500万円×相続人の数」の控除額があり、それ以上の金額が相続財産とみなされます。

死亡退職金

死亡退職金は相続財産とされます。

これにも控除額があり「500万円×相続人の数」の控除額があり、それ以上の金額が相続財産とみなされます。

その他の相続財産

・株式、投資信託、債券

・ゴルフ会員権

・過去3年以内に相続人に贈与した財産、貸付金等々

などがありますが『相続税がいくらからかかるのか?】でお悩みの方にはあまり大きな意味がないことや説明にはかなりややこしい部分もあるので今回は割愛します。

このような相続財産があるようなら、まず基礎控除額から大きくオーバーしている場合がほとんどですからね、

まとめ:相続税はいくらからかかる?はまず相続財産の調査から

相続税がいくらからかかるか?

それを知るには

・法定相続人の範囲とその人数

・遺産の相続財産の調査

がまず必要です。

これら調べて遺産の評価が相続税の基礎控除額以下なら相続税はかかりません。

平成27年1月より相続税の基礎控除額が大幅に減額されました。 今までは「5000万円+(1000万円×法定相続人の数)」だったのですが 改正後は「3000万円+(600万円×法定相続人の数)」となんと改正前の6割にまで引 …

私は相続専門の不動産会社なので、相続税申告のからみで税理士の先生ともよくお話しすることもあります。もちろん、その税理士は地主さんの連れてきた税理士なことが多く私とは初対面の場合ばかりです。その相続税申告を依頼される予定の …

相続税申告で税理士にお願いしたら費用報酬相場は遺産の0.5%~1%程度です。 相続財産の総額 税理士基本報酬の目安 〜5,000万円 25万円〜50万円 5,000万円〜7,000万円 25万円〜70万円 7,000万円 …